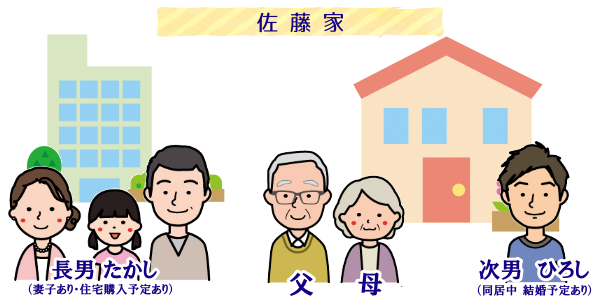

佐藤家の場合

佐藤家:お父さん お母さん たかしさん(長男) ひろしさん(次男)

- 長男たかしさんはご結婚されていてお子さん(みどりちゃん・10歳)がいらっしゃいます。現在賃貸物件にお住まいですが近々マイホームを購入するお考えです。

- 次男ひろしさんは現在ご実家でご両親と同居です。近々ご結婚の予定がおありです。

お父さん

長男たかしがマイホームを購入することになりました。資金を援助しようと考えているのですが。

父母・祖父母から子・孫に住宅取得のために金銭の贈与をした場合、一定の金額が非課税になる制度があります。

父母・祖父母から18歳以上の子・孫に住宅取得のために金銭の贈与をした場合、一定金額が非課税になる制度を、住宅取得資金贈与の非課税制度といいます。

この制度は、購入する住宅の種類によって限度額が異なります。

- 良質な住宅用家屋の場合・・・・・・1,000万円

- 上記以外の住宅用家屋の場合・・・・500万円

※良質な住宅用家屋とは、下記のいずれかの性能を満たす住宅をいいます。

- 省エネルギー性の高い住宅

- 耐震性の高い住宅

- バリアフリー性の高い住宅

この制度は暦年課税・相続時精算課税のどちらでも適用を受けることができます。

ただし贈与を受けた子・孫には、贈与を受けた年について 住宅の床面積に応じた年収制限があります。

- 床面積が40m2以上50m2未満・・・・・合計所得金額1,000万円以下

- 床面積が50m2以上240m2以下・・・・・合計所得金額2,000万円以下

*住宅の床面積が40m2未満あるいは240m2を超える場合には、この特例を受けることはできません。

お父さん

たかしが2024年9月1日に耐震性の高い住宅を購入するので、2,000万円の援助をしようと思っています。

具体的に贈与税を計算してみましょう。

【暦年課税を選択した場合】

基礎控除 110 万円+非課税限度額 1,000 万円を超える金額に対して贈与税が課税されます。

2,000万円-110万円-1,000万円=贈与税対象金額 890万円

890万円×30% – 90万円=贈与税 177万円

【相続時精算課税を選択した場合】

お父さんが援助した金額 2,000万円は、基礎控除110万円+精算課税限度額2,500万円+非課税限度額1,000万円(3,610万円)の範囲なので贈与税はかかりません。

下記の注意事項があります。

- 住宅取得資金贈与の非課税制度は、2026年12月31日までの贈与に適用があります。

-

住宅取得資金贈与の非課税制度の適用を受ける場合には、贈与税がゼロであっても申告をする必要があります。

辻法務会計事務所044-811-3459受付時間 9:00-19:00 [ 土・日・祝日除く ]

Webでのお問合せはこちらで