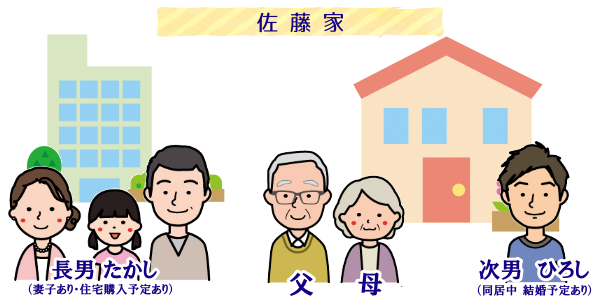

佐藤家の場合

佐藤家:お父さん お母さん たかしさん(長男) ひろしさん(次男)

- 長男たかしさんはご結婚されていてお子さん(みどりちゃん・10歳)がいらっしゃいます。現在賃貸物件にお住まいですが近々マイホームを購入するお考えです。

- 次男ひろしさんは現在ご実家でご両親と同居です。近々ご結婚の予定がおありです。

お父さん

「相続時精算課税制度」とは、どのような制度ですか?

父母・祖父母から子・孫に財産を贈与した場合に、2,500万円までは贈与税がかからない制度です。

60歳以上の父母・祖父母から18歳以上の子・孫に財産を贈与した場合に、2,500万円までは贈与税がかからない制度があります。

贈与財産の種類・金額や贈与回数に制限はありません。

2,500万円の範囲内であれば、複数年にわたって何回贈与しても非課税です。

2,500万円を超えた贈与額については、一律20%の贈与税が課税されます。

お父さん

暦年課税よりも贈与税が安くなりますね!

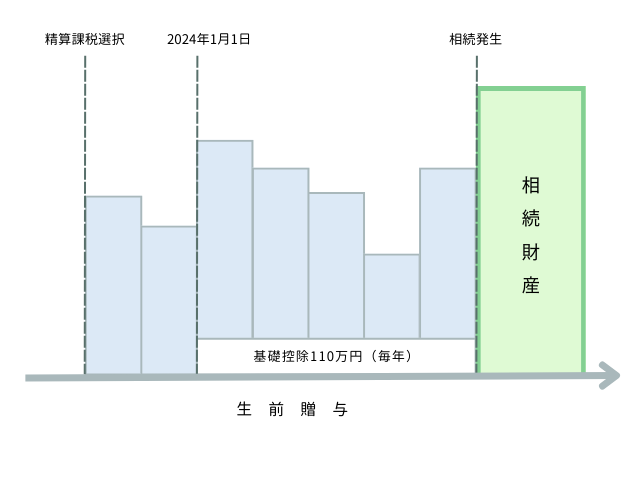

贈与税は安くなりますが、贈与者が亡くなった時には相続財産にその贈与財産を加算して相続税を計算することになります。

暦年課税制度は贈与税を納税すれば終了ですが、相続時精算課税制度は生前の贈与分の全てを相続時に加算して精算する制度です。

相続時には、贈与財産と相続財産を合計して計算した相続税から、すでに納付した贈与税を差引いた残額を納税します。

この制度は受けるためには、「相続時精算課税選択届出書」を提出する必要があります。

- 「相続税精算課税制度」を選択すると、同じ贈与者からの贈与については暦年課税に変更することはできません。

- 2024年1月以降の贈与については、年間110万円の基礎控除が設けられました。

令和5年度税制改正により年間110万円の基礎控除が設けられ、2024年1月以降の贈与ついては、110万円までは贈与税がかからず申告も不要となりました。

またこの110万円は2,500万円の範囲対象外で、相続時に相続財産に加算する必要はありません。

ただし2023年12月までの贈与については、金額に係わらず全て相続財産の加算対象となります。

辻法務会計事務所044-811-3459受付時間 9:00-19:00 [ 土・日・祝日除く ]

Webでのお問合せはこちらで